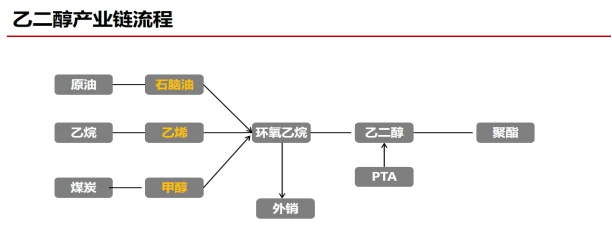

1.乙二醇产业链介绍

乙二醇(ethylene glycol)又名甘醇,简称EG,是最简单的二元醇。乙二醇是无色无臭、有甜味液体,对动物有低毒性,乙二醇能与水、丙酮互溶,但在醚类中溶解度较小乙二醇的上游主要是乙烯、煤炭、石脑油等。乙二醇是一种常用的有机溶剂,它的用途广泛,主要用于合成聚酯(即对苯二甲酸乙二醇酯,简称PET),也用作防冻剂、表面活性剂以及炸药等。

乙二醇按照初级原料主要有两条制备工艺:

1.为原油:石油-乙烯-环氧乙烷-乙二醇,石油里面70%的产能采用石脑油路线30%采用乙烷原料法。优点:工艺成熟,质量优,品质稳定。缺点:耗水大,能耗大,成本受原油波动影响大。

2.为煤制乙二醇生产工艺(属合成气制法)。有草酸酯法、甲醇合成法和直接合成法。大部分采用草酸酯法。煤炭-气化co+催化剂-草酸酯和氢气反应得乙二醇。由于我国贫油、少气、富煤的资源状况,一方面使得我国乙烯法乙二醇成本较高,另一方面促进了国内开产煤制乙二醇项目的积极性。缺点:催化剂昂贵,品质差,稳定性不好,很难达到聚酯级别要求。

目前国内产能主要为石脑油制法,合成气制法,MTO制,近年来随着煤制乙二醇法的推广,乙二醇进口依存度从2011年的80%降至55%左右。从竞争格局看,行业集中度低,产能较为分散。2021年乙二醇产能排名为:浙江石化10.5%,大连恒力8.4%,卫星石化7.5%,新疆天业4.4%。

2.乙二醇近十年价格走势

2013-2021年,受下游行业季节性特征影响,一般每年6-7月为乙二醇需求高峰期,出现底部做多机会。从乙二醇中长期价格走势来看,整体与原油价格走势较为一致,但近几年来,两者之间的相关性逐步降低。2011年前,国内乙二醇大部分为油制,油价上行,乙二醇紧密跟随。从2013年至今,乙二醇价格走势大概可以分为以下几个阶段。

3.历年价格走势

3.1 乙二醇2013-2015年价格走势

2013年,由于季节性需求,6-7月出现底部。2014-2015年,2014年6月起受需求疲软及供应量上升的影响,油价走弱,乙二醇趋势性跟随下跌。2015年国内乙二醇呈现先扬后抑走势。

年初,乙二醇在油价的震荡上扬支撑下,价格走势呈小幅上涨趋势,随后市场因原油价格的下滑以及港口库存的小幅上涨,市场价格出现窄幅走低。经过短暂回调后,中东地缘政治因素拉升国际原油价格持续上涨,加上库存减少、聚酯新装置等待开车的因素,推动乙二醇市场价格大幅走高。

进入4月份以后,聚酯产业链一系列的装置爆炸事件影响(月初古雷芳烃装置爆炸、翔鹭450万吨PTA装置同日因电力问题停车、4月21日扬子MEG装置爆炸)为乙二醇再添上涨动能,现货市场重心跟随上行,场内卖方低价惜售,买方被动跟涨,加上临近月底,贸易商补空支撑市场。

4月底华东乙二醇价格到达年度高位8080元/吨。随着市场利多情绪宣泄完毕,加上逐渐进入下游聚酯行业的需求淡季,乙二醇市场空头力量增加,价格也开始进入下行通道。因前期涨势过猛,下游聚酯产销回落,需求走软,获利盘出逃增多。5月下旬,扬子等乙二醇装置陆续重启,市场供应量增多。

临近月末,下游工厂多提前降低负荷运行以打压高价货源,市场接连遇挫。进入6月份,逸盛海南PTA装置故障降负,导致PTA上涨,带动乙二醇跟涨,加上港口库存下降至历史低位43.7万吨,引发多头发力,市场小幅上涨,但由于供需面不利好,乙二醇行情再次下跌。上半年的乙二醇表现可谓宽幅震荡明显。

下半年市场心态脆弱,跌幅明显,乙二醇市场屡创新低。经过长达4个月的下行,8月下旬乙二醇市场价格已下跌至5100元/吨左右,到9月中旬虽有反弹,但力度和时间长度都不如意,难有实质性突破。央行双降加重市场对实体经济的担忧,国际油价受供应充裕打压持续下滑及美联储12月加息等影响,华东乙二醇跌至4145元/吨的年内最低点。12月份,乙二醇市场在4500-4600元/吨关口进行长时间争夺。

3.2 乙二醇2016-2017年价格走势

2016年初,原油触底反弹,乙二醇价格上行。

2016年上半年的乙二醇复制着去年先扬后抑的走势为主。原油价格的低位运行、商品市场的低迷使得乙二醇市场备受压制。

从价格走势图来看,上半年国内乙二醇市场可以分为三个阶段。年初央行降准、国际原油走势向暖,1-3月份乙二醇市场价格逐步走强,另外基本面上也受到春节后下游需求恢复的支撑,终端采购意向活跃,一季度的乙二醇价格创上半年新高。

清明短假后,市场开始进入低迷阶段。上半年库存峰值高达69万吨,为两年内的最高点,与2017年同期相比,16年二季度库存约多10万吨。除去基本面的平淡,资金层面上多单的获利出逃,也加剧了价格的下跌。分析来看,外围的收缩、原油价格的震荡偏弱是主导因素。

下半年厚积薄发,年末腾飞。低迷的行情一直持续到九月末,价格难以突破5000-5500元/吨的区间。非OPEC国家如美国、中国原油减产的消息给市场打了一针利好的强心剂,下游市场信心修复,中国三季度原油产量同比性下降超过6%。整体来讲,2016年度进口量相比去年同期减少了近100万吨,市场处在去库存的状态,因此直到年底乙二醇价格都在慢慢回升。

9月份G20峰会在杭州召开,虽然下游部分装置停车,但是因为库存较低,产生了支撑面,对市场的影响不是很大。10月初证监会正式通过大连商品交易所关于乙二醇期货上市的报告,期货上市步伐加快,消息发酵也带动市场情绪高涨。国庆之后下游面料市场行情迅速升温,大宗化工品市场整体走强,期货市场对现货市场积极性影响较好,聚酯产业跟随结结上升,12月底达到年内高点。

2017年2月-4月,因化纤用乙二醇质量要求高,国内煤制乙二醇受限于质量问题,国内化纤用乙二醇仍以进口为主,受乙二醇港口库存量上升、大贸易商做空等因素影响,乙二醇价格大幅下跌。2017年五月开始,乙二醇反弹上涨,在2018年年初涨势迎来尾声。

3.3 乙二醇2018-2019年价格走势

2018年上半年,国内及亚洲市场乙二醇价格呈现震荡走势。二季度乙二醇价格呈现倒V型反转,下游聚酯行业需求缓慢复苏,市场止跌反弹,港口库存持续增长,价格承压。三季度原油价格上行,成本压力使聚酯行业利润遭挤压,聚酯下游需求萎靡,乙二醇现货价格开启持续下行通道。四季度原油成本坍塌,化工行业价格承压偏弱下行。截至12月28日,华东地区现货市场价为5255元/吨,年内均价为7264元/吨,较去年上涨175元/吨。

进入2019年,春节假期临近,下游开工率逐步下滑,已处于低位的乙二醇在5000元/吨附近窄幅震荡,乙二醇与PTA价差不断扩宽。春节过后,二季度乙二醇累库程度大幅高于往年水平,与去年同期相比累库多达40万吨,虽然下游聚酯开工率提升至90%以上高位,但现货充足,工厂提货积极性欠佳。高库存的压力迟迟无法缓解,市场情绪偏向悲观,自年初开始面临原油上涨带来的成本压力,乙二醇生产企业盈利能力下降,乙二醇生产企业全面降负,煤制乙二醇开工率一度降至46%低位。

下半年,在减产支撑下,库存压力得到改善,加上三季度聚酯需求的带动,市场价格获上涨动力,处于亏损局面的乙二醇生产商也得以缓慢恢复利润。此外沙特油田9月中旬遭遇袭击影响乙二醇进口量,一同带动市场的积极性。随着沙特恢复生产,乙二醇价格也逐渐回落至理性区间。乙二醇企业此前修复的利润也再次被压缩,装置复产受阻。12月份港口库存下降至30万吨附近,无法满足主力合约的交割需求,短期现货出现供需矛盾,带动市场价格迅速拉升,基差达到500元/吨以上,同时带动盘面价格。

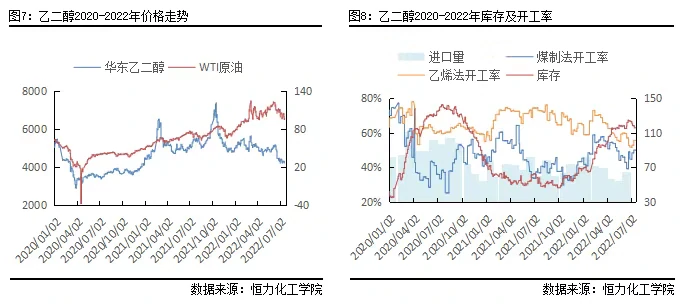

3.4 乙二醇2020-2022年价格走势

2020年乙二醇走向主要分为一季度快速下行、二到四季度窄幅震荡上涨两个阶段,乙二醇价格大体跟随原油走势。2月底疫情爆发,原油价格断崖式下跌,成本端崩塌,供需走弱,下游工厂复工推迟,需求大幅度减少,乙二醇市场价格快速下行。受疫情影响,海外乙二醇市场一度陷入低迷供需端矛盾巨大,三月份近112万吨乙二醇流入国内市场,供应量过剩导致了乙二醇价格下跌至年内低点。

第二阶段从二季度开始,四月初乙二醇价格探底,继而开始缓慢上行。

油价低位运行压缩煤制乙二醇法的利润,煤制装置亏损严重加上装置检修季的到来,各企业停车减产,二季度煤制法平均开工率仅为38%。4月20日油价一度跌至近负四十美元,触底反弹带动乙二醇走出短期跌势。在全球疫情严重的情况下,海外需求远远低于往年,同时国内疫情逐渐好转,导致乙二醇进口量超预期增长,8月库存达到峰值150万吨左右。

三四季度原油持续回暖,国庆假期后下游长丝需求增长,带动乙二醇价格上升。油价的走高使得油制乙二醇法失去成本优势,煤制产业竞争力增加,开工率上涨,同时国外化工原材料供应端出现短缺影响生产,四季度平均进口量减至64万吨,库存压力减少,乙二醇价格得到有力支撑稳步上升,基差继续走强。

2021年乙二醇走势呈M型。2月,美国遭遇寒潮,天然气供应端紧缺、出口减少,乙二醇装置的停车导致海外供应量大幅缩减,正逢国内装置检修季,市场整体供应量少库存低,支撑价格强力上行,市场情绪高涨,期货盘面价格也一度涨停。二三季度原油继续上涨对成本端持续形成强支撑,乙二醇走震荡上行格局。

煤炭产量的下降、进口量减少及用电需求使煤炭供应体系受到冲击,煤炭供应缺口问题爆发,10月初动力煤价格暴涨,短期冲至2500元/吨高位,相较年初涨幅高达400%左右,煤制成本端支撑强劲,国内工厂受限电影响,整体开工率不高,加上下游市场需求旺季的到来,多重利好因素下乙二醇跟随到达历史高点。随着10月中下旬发改委干预并持续加大限价力度,煤价开启下行通道,煤炭成本端坍塌,乙二醇跟随煤价走弱后持续低位震荡。

2022年上半年走的是需求不足产能过剩的行情。年初受俄乌战争刺激,油价走强支撑成本端价格上涨,全球面临高通胀的局面。供应面来看,相较于21年四季度,煤制乙二醇法开工率显著提升,市场供应量增加。4月疫情再次爆发导致运输受阻,港口持续累库。

需求端来看,终端需求疲软,纺织服装消费偏弱,下游工厂面临高库存压力。东南亚地区经历2020年疫情冲击后快速回暖,出口贸易持续增长,叠加四月份国内疫情再次爆发的因素,物流不畅成本高企,纺织品出口订单流失转移至东南亚地区新兴经济体,国内外订单需求减少,基本面供需失衡。乙二醇表现偏弱,价格上涨乏力,生产企业处于亏损状态。在油价走高及基本面需求超跌的综合影响下,乙二醇国内市场价低位震荡。

4.行情展望

乙二醇作为液体化工品其存储、运输等方面受到一定限制,导致其价格弹性较大。下半年开始市场逐渐从交易预期转向交易经济衰退。目前乙二醇需求超跌,底部震荡。虽然下半年新产能投放的预期可能进一步带来库存增量,需求偏弱,高库存的问题短期还无法解决,但是基本面估值偏低,最近连续出现强烈反弹。

*免责声明:所载内容来源于互联网、微信公众号等公开渠道,我们对文中观点保持中立态度。本文仅供参考,交流。转载的稿件版权归原作者和机构所有,如有侵权,请联系捷迅化学删除